Блог компании Юнисервис Капитал |«Нафтатранс Плюс» без серьезных потерь переживает кризис

- 30 октября 2020, 07:35

- |

Благодаря умению гибко подстроиться под внешние условия — замещение услуг, подключение дополнительных клиентов — компания продолжает развитие, удерживая позиции на рынке.

О работе в период коронакризиса и сегодня

На деятельности компании кризис глобально не отразился, как например, на работе ТЦ, поскольку в Новосибирске АЗС не закрывали в период самоизоляции. Конечно, наблюдалось падение спроса в течение примерно двух недель с начала режима самоизоляции, но в этот период «Нафтатранс» подключил муниципальные контракты, пусть более мелкие, с более низкой стоимостью, но за счет которых удалось сохранить обороты. Также доходную часть помогло сохранить снижение цены на нефть, которое наблюдалось в течение двух месяцев, что повысило маржинальность компании.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

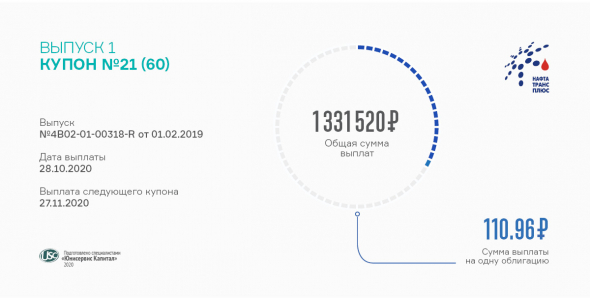

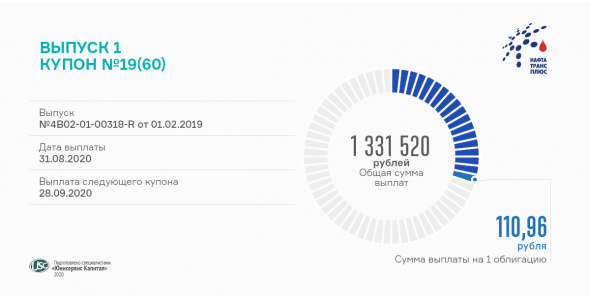

Блог компании Юнисервис Капитал |21 купон выплачен по 1-й эмиссии ТК «Нафтатранс плюс»

- 28 октября 2020, 14:35

- |

В октябре купонные выплаты по дебютному выпуску эмитента составили 1 331 520 руб. На одну облигацию, выпущенную в номинале 10 000 руб., инвесторы получают по 110,96 руб. дохода.

Купон начисляется ежемесячно по ставке 13,5% годовых. Размер купонного дохода останется в прежнем значении до ближайшей оферты, которая состоится в феврале следующего года.

Напомним, что свой первый облигационный заем БО-01 (RU000A100303) объемом 120 миллионов рублей компания разместила на Мосбирже в феврале 2019 г. сроком на 5 лет. По выпуску, также предусмотрена возможность досрочного погашения по решению эмитента.

За 22 активных дня биржевых торгов в сентябре бонды данной серии сформировали объем порядка 7,3 млн руб., на 1,2 млн превысив показатели предыдущего месяца. Средневзвешенная цена облигаций седьмой месяц подряд сохраняет положительную динамику — за сентябрь бумаги подорожали еще на 0,83 пункта и торговались на уровне 103,43% от номинальной стоимости.

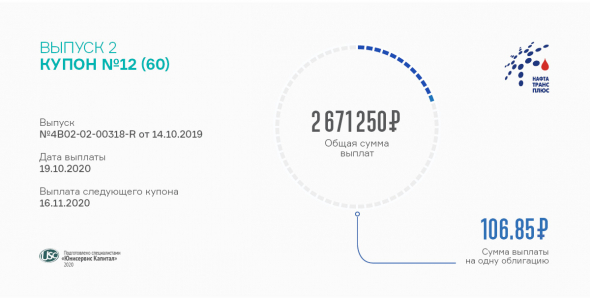

Блог компании Юнисервис Капитал |«Нафтатранс плюс» выплатил 12 купон по 2 выпуску

- 19 октября 2020, 14:22

- |

В общей сложности по данному выпуску инвесторы компании получили в этом месяце 2 671 250 руб. На одну облигацию номинальной стоимостью 10 тыс. было начислено по 106,85 руб. купонного дохода по ставке 13% годовых.

Плановая ежемесячная выплата купона была перенесена на понедельник, 19 октября, поскольку пришлась на выходной день.

Объем выпуска серии БО-02 ( RU000A100YD8) составляет 250 млн рублей. Он был размещен на бирже в октябре 2019-го со сроком погашения в сентябре 2024г. (5 лет).

Плановое частичное погашение бумаг начнется уже в следующем октябре путем ежеквартального перечисления амортизационных выплат инвесторам в размере 6,67% от номинальной стоимости в течение 12 кварталов. Остаток — 19,96% от номинала — будет перечислен инвесторам в день окончательного погашения выпуска.

Облигации данной эмиссии за 22 торговых дня сентября сформировали объем порядка 23,7 млн руб., что на 7 млн больше, чем месяцем ранее. Средневзвешенная цена увеличилась на 0,21 п.п., до 100,78% от номинальной стоимости бумаг.

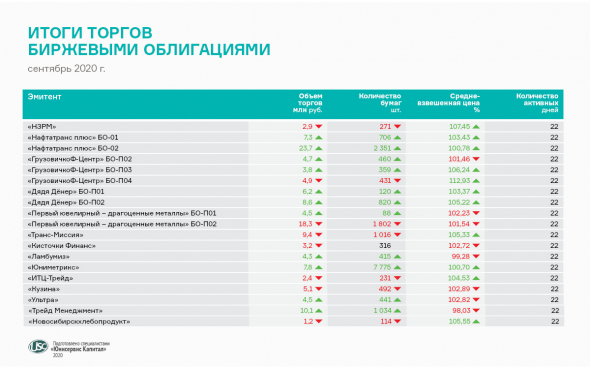

Блог компании Юнисервис Капитал |Итоги торгов в сентябре: сдержанные обороты и волатильность котировок

- 06 октября 2020, 08:35

- |

В сентябре общий оборот, сформированный 19-ю выпусками эмитентов ООО «Юнисервис Капитал» практически идентичен августу — 132,97 млн, что всего лишь на 0,37 млн больше, чем месяцем ранее.

Средневзвешенная цена облигаций после кризисного падения и последующего многомесячного роста начала показывать и отрицательные колебания. Это свидетельствует о том, что рынок постепенно стабилизируется.

Из 19 выпусков 9 опустились в цене, однако, выше номинала по-прежнему торгуются 17. Значительный рост котировок зафиксирован по облигациям АО «НХП», второму выпуску «Дяди Дёнера» и четвертому выпуску «ГрузовичкоФ». Наиболее заметное падение в цене продемонстрировали бумаги ЗАО «Ламбумиз».

А теперь по порядку.

Дебютный выпуск ООО «ПЮДМ» (RU000A0ZZ8A2) за 22 торговых дня показал оборот 4,5 млн руб., прибавив к августовским итогам лишь 186 тысяч. Средневзвешенная цена утратила 0,54 пункта и остановилась на отметке 102,23% от номинала.

( Читать дальше )

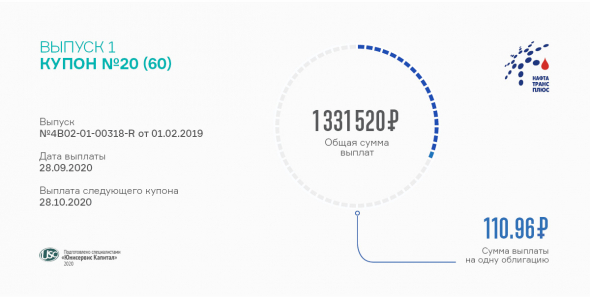

Блог компании Юнисервис Капитал |Выплачен 20 купон по 1 выпуску ООО ТК «Нафтатранс плюс»

- 28 сентября 2020, 14:37

- |

Доход инвесторов начисляется по ставке 13,5% годовых и выплачивается ежемесячно. Сумма выплаты за одну облигацию — 110,96 руб., за весь выпуск — 1 331 520 руб.

Эмиссия серии БО-01 (RU000A100303) — первая из двух, находящихся в обращении. Объем дебютного выпуска — 120 млн руб. Бумаги поступили на биржу в феврале 2019 г. сроком на 5 лет. Текущая ставка будет действительна до ближайшей плановой оферты, которая состоится в феврале 2021 года.

В августе облигации первой серии торговались 21 день. Сформированный оборот за месяц составил немногим более 6 млн руб., что лишь на 11,7 тыс. меньше, чем в июле. Средневзвешенная цена месяца — 102,6% от номинала. Динамика по ней положительная, с приростом на уровне 0,18 пункта.

ООО ТК «Нафтатранс плюс» принимает участие в развитии на территории Сибири сети автозаправочных станций концерна Shell. Недавно были запущены в эксплуатацию две новых АЗС, еще две — готовятся к открытию до конца текущего года. В данном проекте «Нафтатранс» обеспечивает логистику, осуществляя поставку ГСМ на все действующие сибирские локации. Подробности — в нашем материале.

Блог компании Юнисервис Капитал |Еще две АЗС Shell начали свою работу в Новосибирской области

- 21 сентября 2020, 14:52

- |

Сеть автозаправочных станций под брендом одной из крупнейших в мире нефтегазовых компаний Shell растет в Новосибирске при сотрудничестве с ООО «АЗС-Люкс» и участии нефтетрейдера «Нафтатранс Плюс».

Новые заправочные станции, расположенные по адресу Бердское шоссе, 500 и ул. Фабричная, 57 оснащены в соответствии с существующими европейскими стандартами и представляют все виды топлива, включая фирменные марки Shell V-Power.

Традиционно на территории заправок расположены минимаркет, кафе с напитками и свежей выпечкой, точка подключения к интернету и санитарные помещения, которыми могут воспользоваться посетители.

Бесперебойные поставки топлива для всех заправок Shell в Новосибирской области обеспечивает ООО «Нафтатранс Плюс». Специально для этих целей партнер нефтетрейдера, предоставляющий услуги по транспортировке ГСМ, приобрел и оформил в фирменные цвета бренда Shell новый бензовоз.

( Читать дальше )

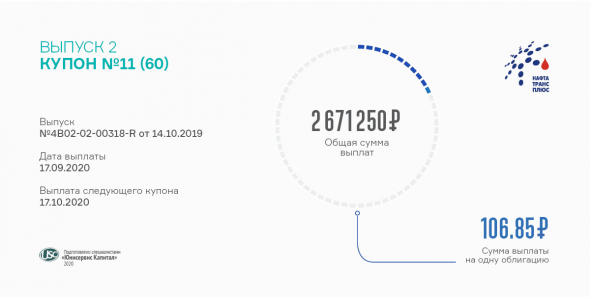

Блог компании Юнисервис Капитал |Состоялась выплата 11 купона по 2 выпуску ООО «Нафтатранс плюс»

- 17 сентября 2020, 15:24

- |

Купонный доход начислен по ставке 13% годовых. Одна облигация ежемесячно приносит держателю 106,85 руб., общая сумма, выплаченная эмитентом в этом месяце составила 2 671 250 руб.

По данному выпуску действует плавающий купон, который устанавливается с учетом ставки ЦБ, но не менее 13 и не более 15% годовых.

Компания привлекла инвестиции в размере 250 млн рублей, разместив выпуск серии БО-02 (RU000A100YD8) в октябре 2019 года. Бумаги будут обращаться на бирже в течение пяти лет (до 26.09.2024 г.), но могут быть досрочно погашены по решению эмитента.

Августовский оборот по бумагам данной эмиссии составил почти 16,7 млн руб., что, впрочем, на 30,8 млн меньше, чем в июле. А котировки напротив, показали существенный прирост — средневзвешенная цена августа выросла на 0,88п.п. и зафиксирована на уровне 100,57% от номинала.

Блог компании Юнисервис Капитал |«Нафтатранс плюс» выплатит сегодня 19 купон по 1 выпуску облигаций

- 31 августа 2020, 14:11

- |

Очередная купонная выплата по выпуску серии БО-01 (ISIN код: RU000A100303), которая пришлась на субботу, была перенесена на понедельник.

Доход, начисленный по ставке 13,5% годовых, составляющий 110,96 за одну облигацию номиналом 10 тыс. и 1 331 520 руб. за весь выпуск объемом 120 млн руб., будет перечислен сегодня в пользу инвесторов.

По итогам первого полугодия, невзирая на кризис, ТК «Нафтатранс плюс» вместе с компаниями-партнерами удалось добиться рекордных показателей выручки.

Выручка ООО ТК «Нафтатранс плюс» во 2 квартале 2020 года составила 2,012 млрд руб., а выручка за последний год, с учетом компаний-партнеров достигла значения более 10,5 млрд руб., что является рекордными показателями. Чистая прибыль по состоянию на 30.06.2020 составляет 21,16 млн руб.

Уровень валовой рентабельности вырос до 8,39%, рентабельность по EBIT составляет 3,14%, по чистой прибыли — 0,61%. По сравнению с аналогичным периодом прошлого года положительная динамика по выручке достигла уровня 20,9%, по валовой прибыли — 87,6%, по EBIT — 59,6%, по чистой прибыли — 80%.

Подробнее об итогах полугодия в аналитическом покрытии.

Блог компании Юнисервис Капитал |10 купон по 2 облигационному выпуску ТК «Нафтатранс плюс» выплачен сегодня

- 18 августа 2020, 13:55

- |

В этом купонном периоде доход инвесторов начисляется по ставке 13% годовых и составляет 2 671 250 руб. за весь выпуск или 106,85 руб. за одну бумагу номинальной стоимостью 10 тысяч рублей.

Напоминаем, что по выпуску серии БО-02 (ISIN код: RU000A100YD8) объемом 250 млн руб. со сроком обращения 5 лет установлен плавающий купон, который рассчитывается с учетом ставки ЦБ (но не менее 13% и не более 15%). По условиям эмиссии компания устанавливает размер купонного дохода ежемесячно, за 7 рабочих дней до начала следующего периода.

В июле 2-й выпуск ООО ТК «Нафтатранс плюс» стал чемпионом среди наших эмитентов по сформированному объему торгов. Общая сумма сделок с участием бондов данной серии составила 47,48 млн руб., что на 9,86 млн больше, чем в июне. Средневзвешенная цена напротив, опустилась на 0,01 п.п., до близких к номиналу 99,69%.

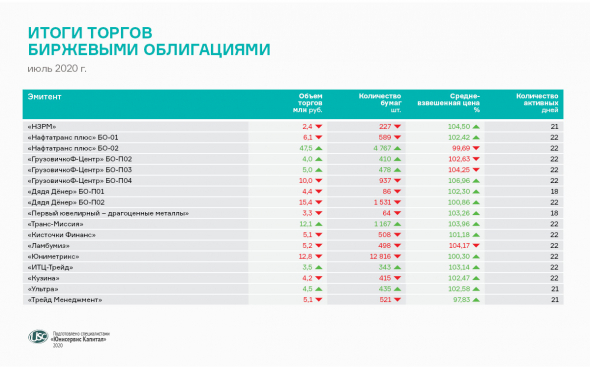

Блог компании Юнисервис Капитал |Июльские итоги торгов: в разгар сезона отпусков обороты ожидаемо упали

- 04 августа 2020, 14:07

- |

Общий объем торгов на Московской бирже по 17 выпускам наших эмитентов составил 150,6 млн руб., что на 22,3 млн руб. меньше, чем в июне. Самые высокие обороты показали облигации 2-й серии «Нафтатранс плюс» и «Дядя Дёнер», а также выпуск «Юниметрикс».

Активные торги позволили второй серии облигаций «Нафтатранс плюс» подняться к концу месяца выше номинала, однако итоговая средневзвешенная цена все же оказалась ниже 100%. В числе двух выпусков, не успевших преодолеть номинальный порог после коронакризиса, остается и «Леди&Джентльмен Сити-БО-П01», даже несмотря на то, что его котировка выросла за месяц почти на 3%. Однако с учетом привязки купона к падающей ставке ЦБ РФ и рисков, которые инвесторы видят в эмитенте, доходность облигаций сети брендовой одежды lady & gentleman CITY держится на уровне 14% годовых.

Самый большой рост средневзвешенной цены показала сеть бьюти-студий KISTOCHKI. После июньской оферты котировка увеличилась с 96,5% до 101,2% от номинала. Растет в цене и четвертый выпуск «ГрузовичкоФ-Центр»: в течения июля показатель доходил до 108% и выше. При этом котировка облигаций второй серии мувинговой компании снизилась сильнее других выпусков наших эмитентов (на 1,43%) и составила 102,6%, что неудивительно, если брать во внимание приближающееся погашение в ноябре.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс